Las dos empresas que contienen los principales negocios de Grupo Salinas viven momentos distintos: TV Azteca necesita revertir las pérdidas y Elektra tiene enfrente la oportunidad de crecer más. Las dos caras de la moneda se encuentran en al aire.

Por Roberto Arteaga y Francisco Muciño.

Grupo Salinas enfrenta uno de los retos más importantes en su historia: renovar su oferta en el mercado de la televisión e incrementar las ventas de productos en tienda y servicios financieros entre la población de bajos recursos.

TV Aztecavive una situación compleja en su operación. Las utilidades de la televisora se redujeron el año pasado más de 70% en comparación con lo reportado en 2013; mientras que el avance de Grupo Televisa y la oferta en nuevas plataformas son una amenaza para la pantalla chica de Ricardo Salinas Pliego.

Sin embargo, no todo es malo para el grupo empresarial. Grupo Elektra mantiene un crecimiento constante en sus ventas y los servicios financieros tienen aún potencial de crecimiento.

Los ingresos consolidados de 2014 ascendieron a 74,082 mdp, lo que representó un crecimiento de 7% en comparación con los resultados del año previo. La población que conforma la base de la pirámide tiene el potencial de catapultar los resultados de la firma.

A pesar de los diferentes momentos que viven los dos negocios de Grupo Salinas, tanto para TV Azteca como para Grupo Elektra, hay un mercado que por igual les podría garantizar el crecimiento futuro de sus marcas: su nombre es América Latina.

Te presentamos las dos caras de la moneda del negocio de Grupo Salinas, así como los retos y oportunidades en su apuesta.

TV Azteca y Telecomunicaciones, dos cara de la misma moneda

La televisora del Ajusco ha enfrentado a partir de 2012 una baja pronunciada de sus ingresos y ganancias. En 2013, las utilidades fueron de 1,168 millones de pesos (mdp), 50% menos que en el año anterior, y en 2014, las utilidades fueron de 280 millones de pesos (mdp), 78% menos que en 2013, de acuerdo con sus últimos reportes trimestrales.

Asimismo, los ingresos por publicidad, la principal entrada de efectivo, también han caído desde 2012, cuando fueron de 2,412 mdp. En 2013 bajaron 13% y en 2014 tuvieron un ligero repunte de 2.7% gracias al Mundial de Brasil.

Al segundo trimestre de 2015, las ventas domésticas por publicidad fueron de 2,496 mdp.

La disminución de los ingresos publicitarios puede explicarse en parte a las nuevas formas de consumir contenido a través de internet y la forma en que interactúan las audiencias.

La estrategia de Televisa, el productor de contenidos más grande en habla hispana, ya ofrece a los anunciantes en su plan comercial 2015 publicitarse a través de varias plataformas.

“Al anunciante lo que le interesa es que estamos en todas las pantallas y en todas las plataformas. Al final, el cliente lo que quiere es la asociación de su marca. El mercado publicitario digital va a la alza, es una oferta creciente y es atractivo para el anunciante participar en esos proyectos multiplataforma”, dijo a Forbes México Manuel Gilardi, vicepresidente de nuevos medios y digital de Televisa, en una entrevista publicada el pasado 5 de agosto.

Azteca ha aumentado los gastos en producción, programación y servicios de telecomunicaciones, particularmente en Colombia y Perú. En el segundo trimestre éstos aumentaron 10%, de 2,171 a 1,947 mdp.

“Lo que ha hecho (TV Azteca) es invertir en Colombia y Perú, pero les ha costado mucho flujo de efectivo”, dijo un analista bursátil que pidió el anonimato.

Desde el 2 de enero hasta el 23 de octubre, las acciones de la compañía (AZTECA, por su nombre de pizarra), han perdido 52% de su valor.

Un golpe de timón era necesario para revertir la mala racha de la firma y el barco parece que quiere volver a navegar por la ruta del crecimiento.

Nueva dirección y más competencia

El pasado 1 de octubre, el consejo de administración de TV Azteca nombró a Benjamín Salinas Sada director de la compañía. El segundo productor de contenidos en el país resaltó que el hijo de Ricardo Salinas tiene “un profundo conocimiento” en la industria de medios y la televisión abierta.

“Como generador de contenidos, ha creado conceptos innovadores, y produce y co-produce programación de diversos géneros, para múltiples plataformas. Parte de dicho contenido, como Asgaard, Drenaje Profundo y LaTeniente fue creado para TV Azteca, en donde llegó a grandes audiencias, principalmente jóvenes, y alcanzó de manera óptima los segmentos de mercado de mayor interés para los anunciantes”, agregó TV Azteca.

Jesús Romo, analista de Telconomía, señala que ante la inminente llegada de una nueva cadena nacional pone más presión a Azteca para hacer contenidos más atractivos para las audiencias de televisión abierta.

El 27 de marzo pasado, el Instituto Federal de Telecomunicaciones (IFT) autorizó la concesión a Cadena Tres, dirigida por Olegario Vázquez Aldir, para operar una tercera cadena de televisión. El título de concesión le da a la compañía 31 canales para llegar al territorio nacional a principios de 2016.

Jesús Romo opina que el contenido es un insumo clave, pero uno de los retos de la compañía es aprovechar difundir ese contenido a través de más plataformas.

“Es un panorama que requiere no sólo un perfil que conozca el mercado de los contenidos, sino el funcionamiento de las plataformas y cómo hay diferentes partes de la audiencia que responden a ellas”, agregó.

Oportunidades en telecomunicaciones

El apagón analógico, que aún se tiene contemplado concluir a finales de 2015, representa una oportunidad para Azteca en la creación y difusión de más contenidos, considera Jesús Romo.

“Debe recordarse que con la transmisión de Televisión Digital Terrestre (TDT) pueden alojarse más canales de programación dentro del mismo espectro concesionado para televisión radiodifundida, por lo que estos espacios podrían alojar no sólo nuevos programas, sino ideas de canales de programación entera”.

En esto coincidió Luis Niño de Rivera, vocero de Grupo Salinas, en una entrevista concedida a Radio Fórmula pasado el 1 de octubre “Estamos transitando de la televisión analógica a la televisión digital, que implica que de tener tres canales en TV Azteca, que son el Trece, el Siete y el 40, tendremos nueve canales.”

Pese a que Grupo Salinas salió del negocio de telefonía móvil con la venta de Iusacell por 2,500 millones de dólares, Totalplay, su brazo de telecomunicaciones, puede tener las mejores perspectivas de crecimiento.

Totalplay ofrece servicios de telefonía, internet y televisión restringida (Triple Play) a más de 200,000 suscriptores en 18 ciudades. Además, ha mostrado su interés en ser operador de la red compartida, una banda de servicios de última generación de banda ancha móvil.

“Totalplay puede capitalizar la demanda de banda ancha en mercados urbanos y de servicios empaquetados”, dijo Jesús Romo, quien considera a TV Azteca parte de la estrategia.

“A futuro se espera que Totalplay compita directamente con operadores de cable o fibra al hogar que ofrezcan paquetes con las velocidades más altas del mercado, un segmento en el que seguro Telmex también querrá aumentar su presencia. TV Azteca es otra parte de la operación, más que telecomunicaciones es contenido, de modo que el valor de TV Azteca no radica solo en la ‘red’ que le permite distribuir contenido a televisión abierta, sino de su capacidad de producir programación original que puede nutrir otras plataformas, así como difundir programación en vivo, como deportes, que brindan una oportunidad para captar anunciantes”.

Las joyas de la corona

Elektra es la joya de la corona para Grupo Salinas. Esta compañía de comercio especializado y servicios financieros opera en más de 6,000 puntos de venta en México, Estados Unidos (EU), Guatemala, Honduras, Perú, Panamá y El Salvador.

El negocio financiero de la firma de Ricardo Salinas Pliego se encuentra conformado por Banco Azteca, Seguros Azteca, Afore Azteca y Advence America, empresa adquirida por el grupo en 2012 que opera en EU. Además, cuenta con Punto Casa de Bolsa, el brazo bursátil de la firma.

Este negocio muestra un avance sólido. Los ingresos consolidados de 2014 ascendieron a 74,082 mdp, lo que representó un crecimiento de 7% en comparación con los resultados de 2013, cuando registró 70,423 mdp, como resultado de un crecimiento de 17% en el negocio comercial y uno por ciento del negocio financiero.

La fórmula para crecer no parece compleja. Elektra dirige su oferta a la base baja de la pirámide (BDP) socioeconómica que tiene el interés de adquirir productos y servicios que el mercado tradicional no atiende con productos diseñados para este segmento de la población.

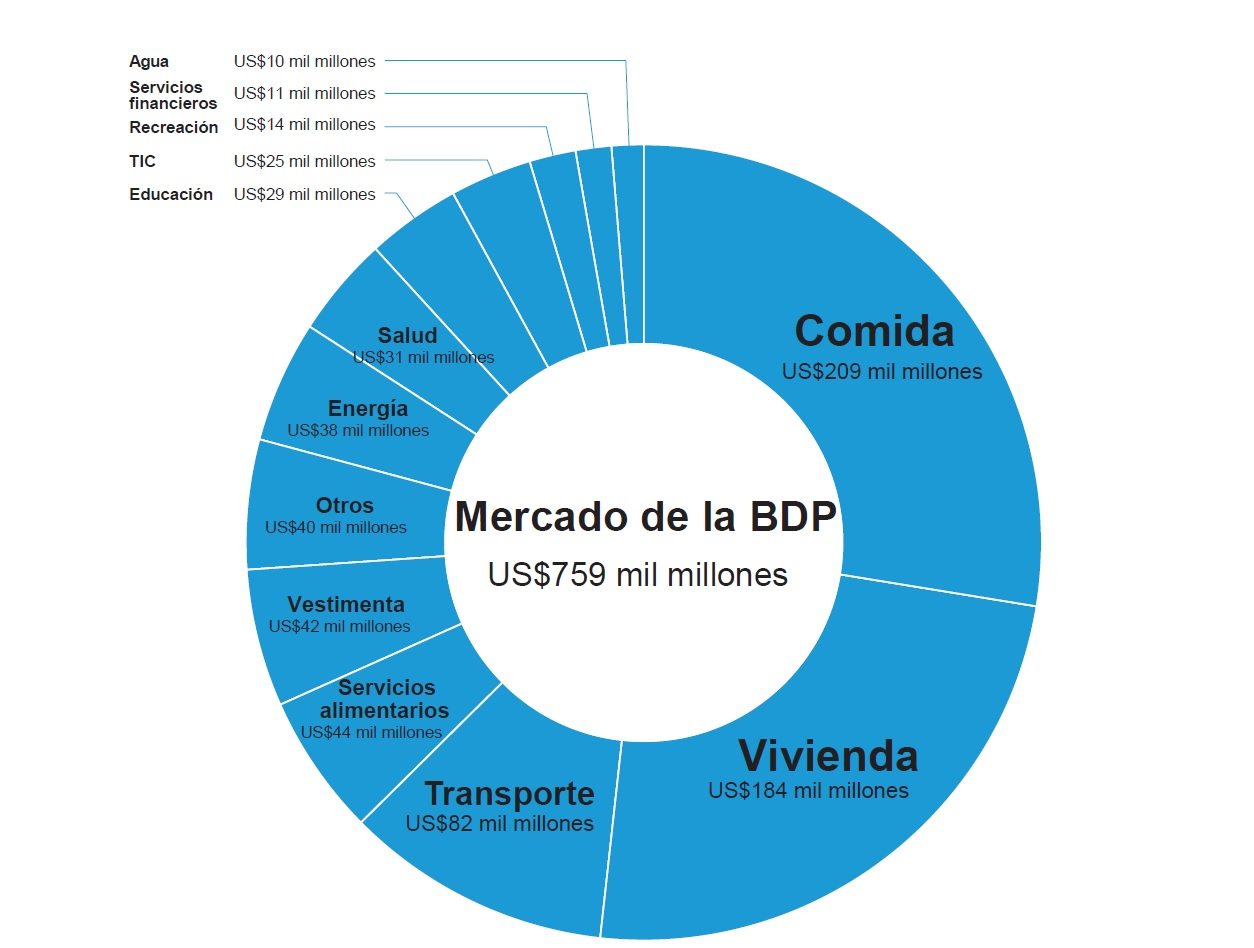

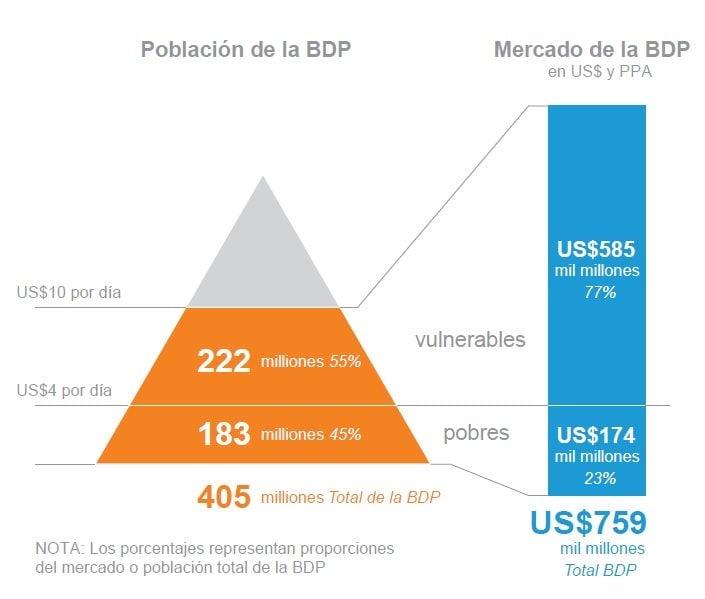

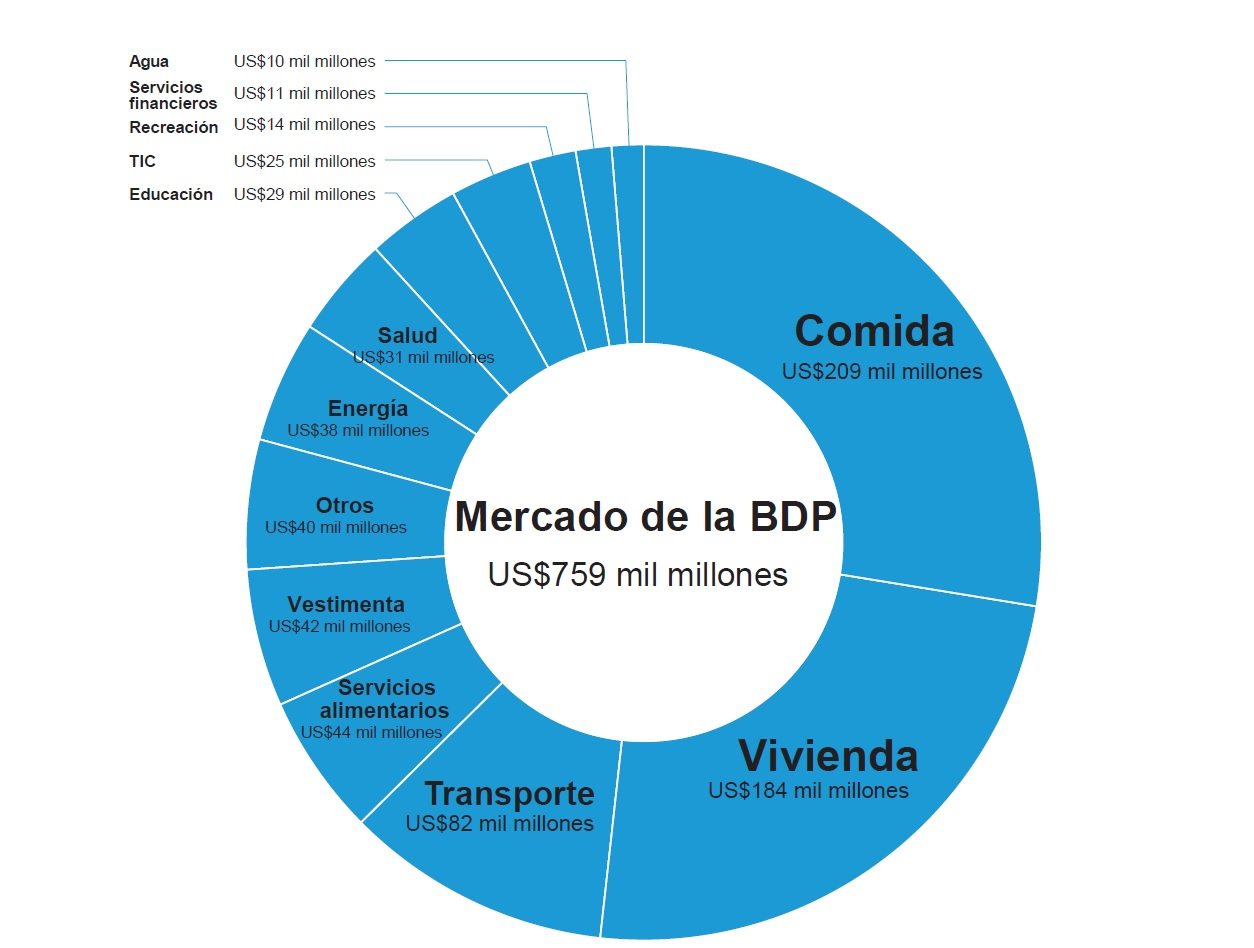

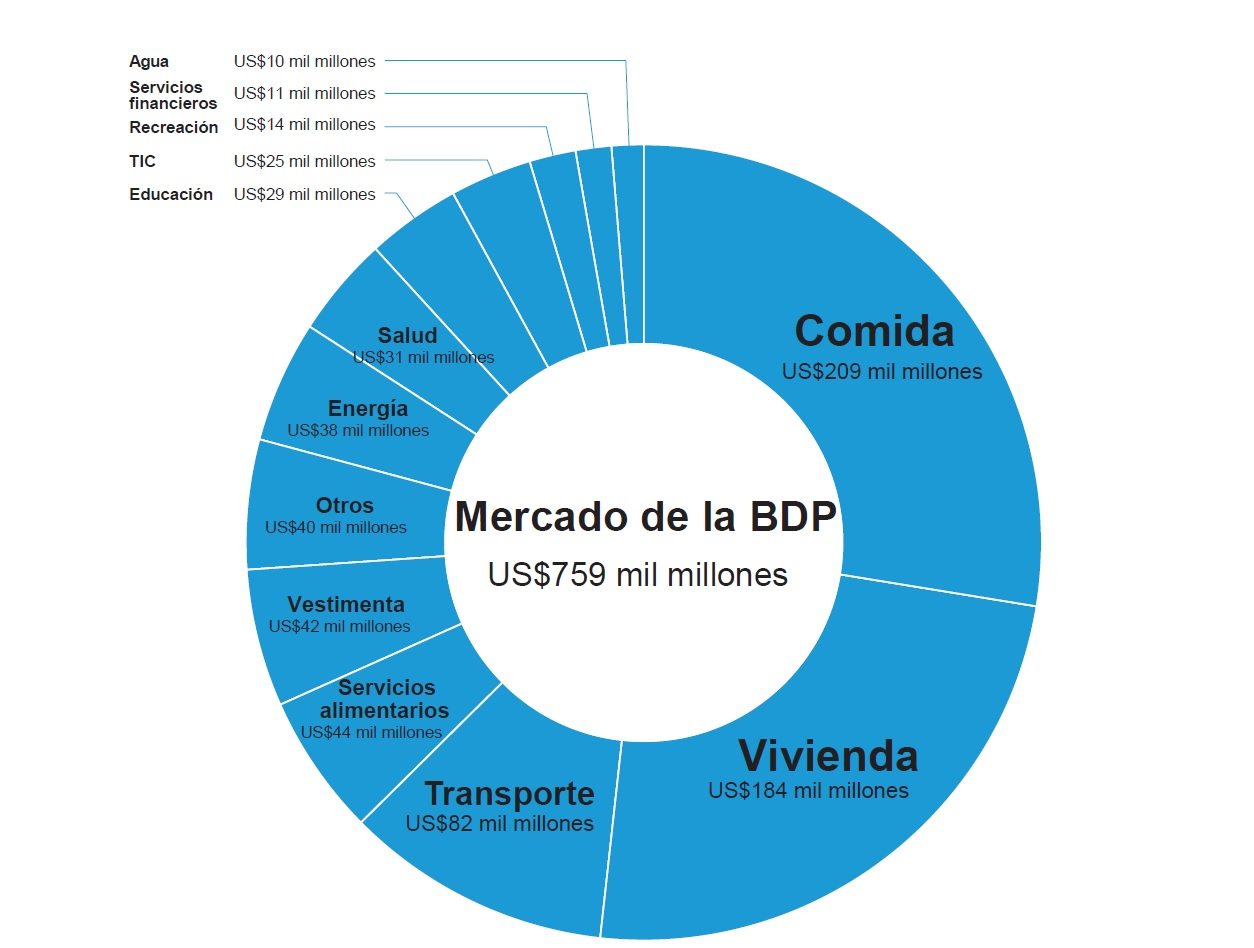

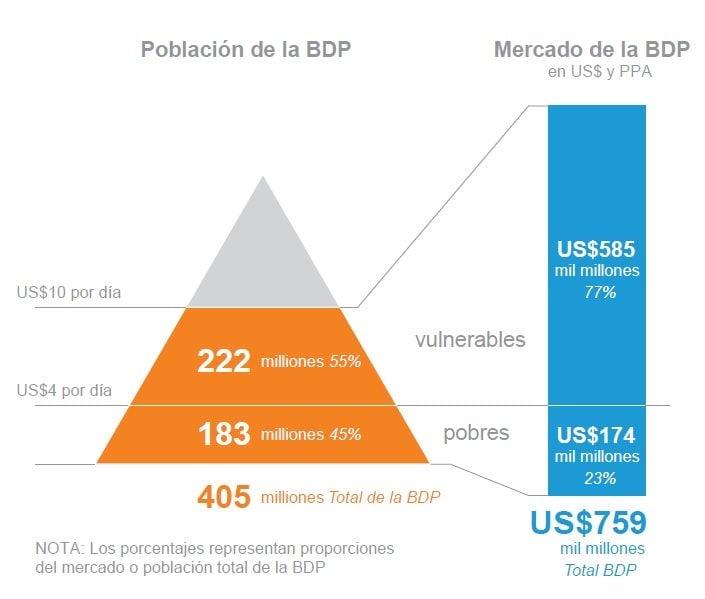

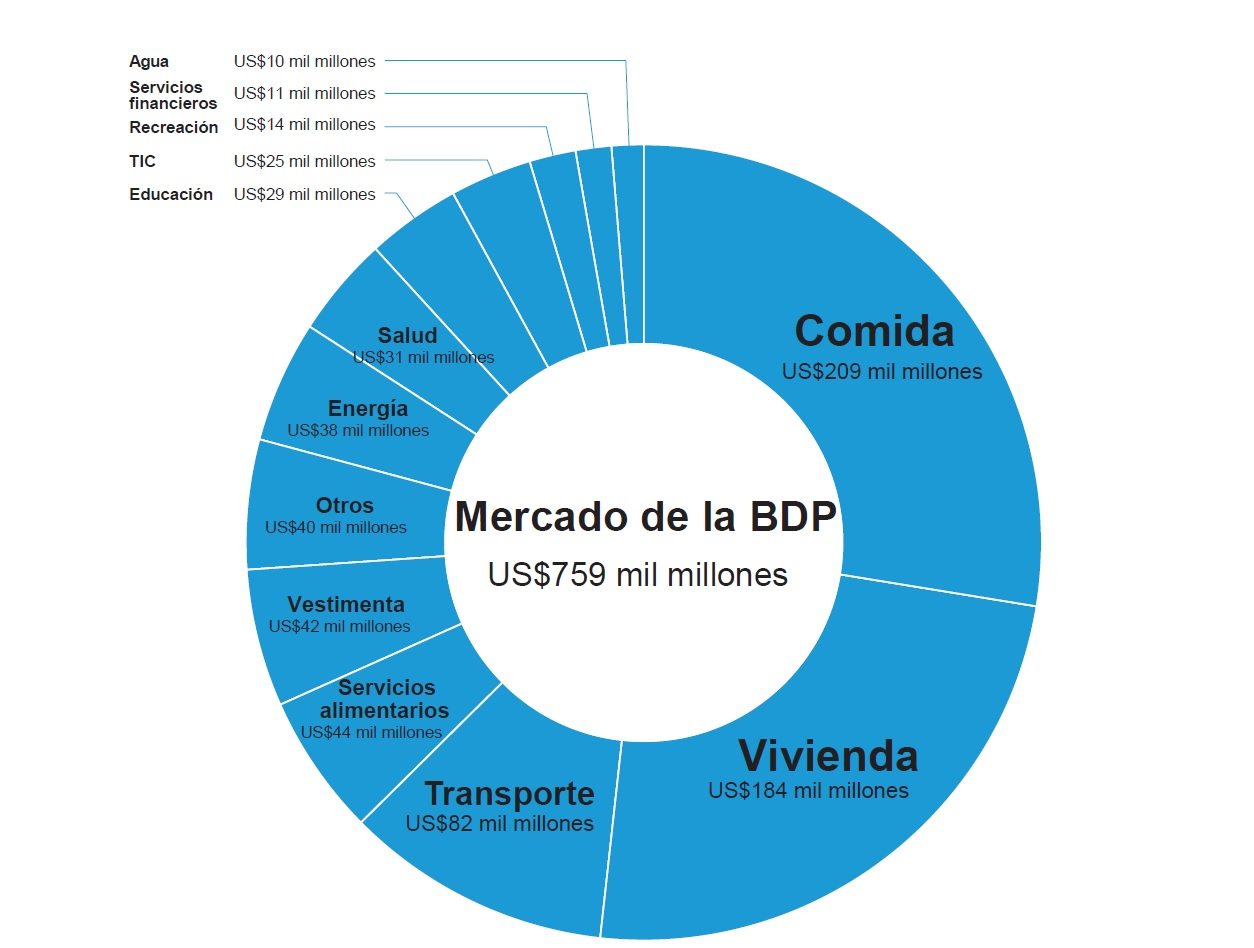

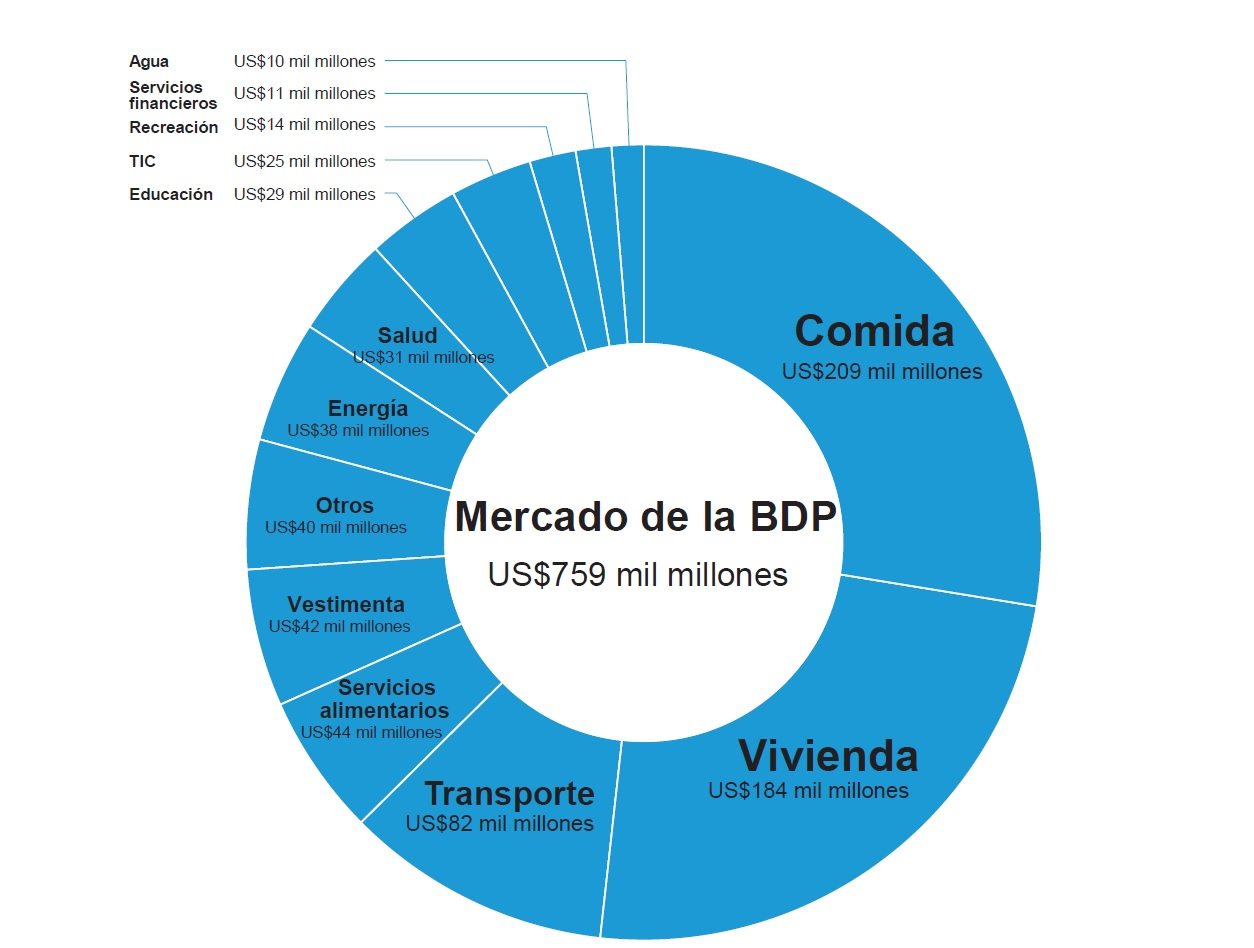

El mercado que conforma la BDP, es decir, un ingreso per cápita de 10 dólares diarios, tiene un valor de 750,000 mdd en América Latina y el Caribe. Tan sólo el segmento de servicios financieros se encuentra valuado en 11,000 mdd y esta población equivale al 70% de los pobladores de la región, de acuerdo con el último informe del Banco Interamericano de Desarrollo (BID).

“Hoy, más que nunca, las oportunidades de mercado en la base de la pirámide (BDP) en América Latina y el Caribe son sumamente prometedoras”, dice el BID.

El posicionamiento de los negocios de Grupo Elektra parece que comienza a dar resultados. Banco Azteca fue incluido este año por primera vez dentro del ranking de las 50 empresas más valiosas de América Latina, con un valor de marca de 1,533 mdd que lo coloca en la posición 31 del listado y le hace superar a Banamex, que ostenta un valor de 1,236 mdd en la posición 40.

“Han entendido sobre el segmento bajo y su negocio va hacia allá. Han hecho un buen trabajo de bancarizar y en ofrecer productos muy ad hoc que otros gigantes no han podido ofrecer”, asegura Fernando Álvarez Kuri, vicepresidente de Millward Brown Vermeer.

Sin embargo, la expansión de Elektra no ha sido ajena a la crisis. En mayo pasado, la empresa anunció su salida de Brasil, nación sudamericana a la que había llegado en 2008, por la competencia de empresas financieras impulsadas por el Estado y la crisis económica que enfrenta este país.

Aunque el cierre de esta operación no tuvo un impacto significativo, ya que los seis años que operó apenas representaban el inicio de su travesía por territorio carioca.

Este negocio será cuidado por Ricardo Salinas Pliego para que permanezca como la puerta de entrada del consumidor mexicano a la oferta de Grupo Salinas, asegura Araceli Espinosa analista de Actinver.

“Grupo Elektra es una máquina de hacer liquidez que le permite generar un ‘colchón’ para poder ajustar su modelo de negocio”, dice la analista.

Las tiendas de Elektra no han perdido dinamismo. Uno de los caminos por los que podría optar la empresa es reducir sus márgenes para competir en México con Walmart, Famsa y Coppel.

“El banco y las tiendas van a sobrevivir como las joyas de la corona de Grupo Salinas”, asegura Araceli Espinosa.

Negocio que representa la población que está en la base de la pirámide.

La apuesta latinoamericana

Por ahora, los ingresos consolidados de Grupo Elektra disminuyeron uno por ciento durante el segundo trimestre de este año, por una reducción de 8% en ingresos financiero, que se vio compensada por un incremento de 16% de sus ventas comerciales, en comparación con el mismo periodo de 2014.

La adopción de las nuevas tecnologías de banca móvil será decisivas para mejorar la operación de Banco Azteca en un entorno de mayor competencia, dice Espinosa Elguea.

Luis Niño de Rivera reconoció en el pasado Foro Forbes que la empresa busca adaptarse a las nuevas tecnologías en un segmento que tiene bien reconocida la firma de Salinas Pliego.

En este sentido, las ventas del negocio comercial fueron de 6,438 mdp, superior a los 5,537 mdp del segundo trimestre del año pasado.

Como en el negocio de la televisión, Grupo Salinas ve una oportunidad para que Elektra crezca en las latitudes de Latinoamérica en las que ya tiene presencia, así como en nuevos mercados a los que podría entrar.

Al tercer trimestre del año pasado, la cartera de crédito de Banco Azteca en Latinoamérica alcanzaba los 10,000 mdp, que representaban 13% del negocio financiero del grupo.

Otro reto, será el de consolidar la operación de 249 tiendas que adquirió el año pasado bajo el nombre de Blockbuster y que ahora funcionarán bajo el nuevo concepto de The B Store en el mercado de venta y renta de películas o videojuegos, luego de que la empresa decidiera dejar de pagar los derechos de la marca estadounidense en México. Otra de las vías de crecimiento para la venta de productos y la penetración de sus servicios financieros.

Para Espinosa Elguea, de Actinver, las oportunidades son valiosas para Grupo Salinas, ya que desde el principio ha reconocido el negocio que puede representarle la población en México y Latinoamérica. “La participación todavía no es grande, pero ahí está la masa crítica”.

La oportunidad de negocio que ofrece la base de la pirámide.

La oportunidad de negocio que ofrece la base de la pirámide.

Este texto fue publicado originalmente el 26 de octubre de 2015

La oportunidad de negocio que ofrece la base de la pirámide.

La oportunidad de negocio que ofrece la base de la pirámide.

La oportunidad de negocio que ofrece la base de la pirámide.

La oportunidad de negocio que ofrece la base de la pirámide.

No hay comentarios.:

Publicar un comentario